华福证券有限责任公司陈海进,徐巡近期对中微公司进行研究并发布了研究报告《刻蚀设备龙头,迈向平台化发展》,本报告对中微公司给出买入评级,当前股价为185.65元。

2. 制定合理的投资策略:在进行杠杆投资之前,需要制定一个合理的投资策略。这包括确定投资目标、风险承受能力、投资期限等因素,并根据这些因素制定相应的投资计划。

中微公司(688012) 投资要点: 公司概况:国内刻蚀设备+MOCVD龙头,成功打破国外垄断 中微公司是国内刻蚀设备龙头企业,全面覆盖半导体刻蚀应用;公司的MOCVD设备已经在蓝绿光LED生产线上占据绝对领先的市占率。公司开发的可调节电极间距的CCP刻蚀机PrimoSD-RIE已进入国内领先的逻辑芯片制造客户开展现场验证;公司针对超高深宽比刻蚀自主开发的具有大功率400kHz偏压射频的PrimoUD-RIE已经在生产线验证出具有刻蚀≥60:1深宽比结构的能力;ICP刻蚀设备中的PrimoNanova系列产品在客户端安装腔体数近三年实现>100%的年均复合增长。 行业格局:半导体设备行业景气度有望回升,国产化替代扬帆起航 全球半导体设备规模随5G、AI等新兴技术的崛起不断扩大,2023年受下游芯片周期疲软和终端库存过高的影响市场规模有所下降,预计2024年需求回暖,全球半导体设备市场规模达1053亿美元。根据半导体行业观察援引KnometaResearch数据,中国市场晶圆产能不断提升,2026年有望占据榜首带动半导体长期需求。 公司产品:三维战略稳步推进,产品面向国内外客户群体 公司稳步推进三维战略,刻蚀设备和MOCVD设备维持竞争优势。CCP刻蚀设备实现多批次销售,大马士革刻蚀工艺进展顺利。公司ICP技术设备类中的8英寸和12英寸深硅刻蚀设备PrimoTSV200E、PrimoTSV300E在晶圆级先进封装、2.5D封装和微机电系统芯片生产线等成熟市场继续获得重复订单的同时,在12英寸的3D芯片的硅通孔刻蚀工艺上得到成功验证,并在欧洲客户12英寸微机电系统芯片产线上获得认证的机会。MOCVD设备布局行业前沿,针对Micro-LED应用的专用MOCVD设备开发顺利。公司新开发出4款薄膜沉积产品。 盈利预测与投资建议 我们预计公司将在24-26年实现营业收入82/109/139亿元,对应当前PS估值14/11/8倍,实现归母净利润17/23/29亿元,对应当前PE估值69/50/39倍。我们认为公司作为刻蚀设备行业龙头,而且薄膜沉积多类新设备也开始获得订单,具备平台型设备公司实力。首次覆盖,给予“买入”评级。 风险提示 下游客户资本性支出波动较大及行业周期性特点带来的风险,下游客户扩产不及预期的风险,政府补助与税收优惠政策变动的风险,行业竞争加剧的风险,产品研发/推广不及预期的风险。

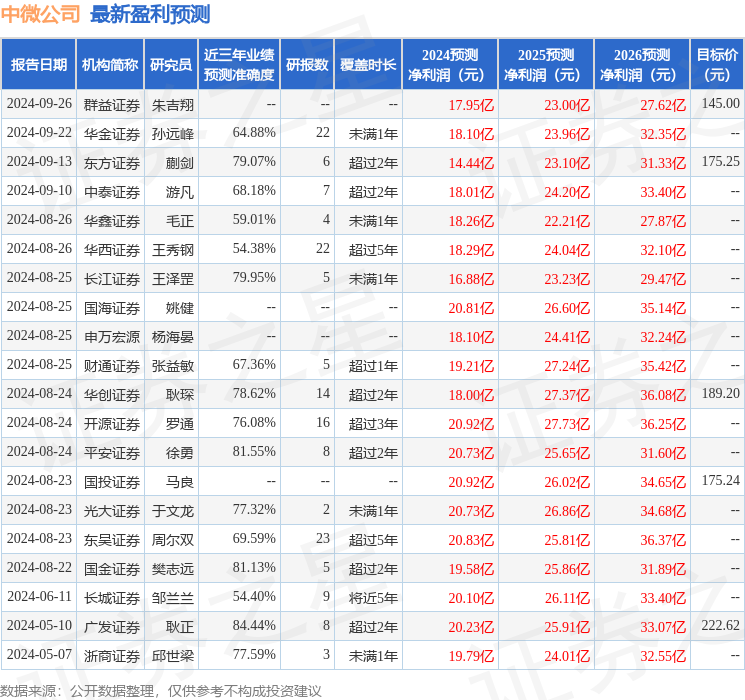

本站数据中心根据近三年发布的研报数据计算,广发证券耿正研究员团队对该股研究较为深入,近三年预测准确度均值高达84.44%,其预测2024年度归属净利润为盈利20.23亿,根据现价换算的预测PE为56.95。

最新盈利预测明细如下:

该股最近90天内共有27家机构给出评级,买入评级20家,增持评级6家,中性评级1家;过去90天内机构目标均价为161.76。

以上内容为本站据公开信息整理,由智能算法生成,不构成投资建议。

股票配资怎么赚钱

股票配资怎么赚钱

文章为作者独立观点,不代表配资炒股开户观点